Списание объектов основных средств. Списание основных средств (ОС) Порядок списания основных средств в 1с 8.3

Основные средства предприятия могут быть проданы или сломаны, изношены или утрачены каким-либо другим образом. Это может произойти как после начисления стопроцентной амортизации, так и до наступления этого момента. При выбытии основного средства, оно должно быть списано. Рассмотрим, как это происходит в . Разберем вариант, когда амортизация полностью не начислена. Напомним, что для 1С в облаке процедура будет такой же, так как интерфейс программы полностью повторяет интерфейс стационарной версии.

Для примера оформим выбытие ОС стоимостью 125000 рублей по причине износа механизма и нерентабельного ремонта. Данное основное средство оприходовано в январе 2017 года. Если посмотреть аналитику на конец марта 2017 года, то состояние следующее:

Амортизация полностью не начислена, текущая стоимость (остаточная) равна 123 579,55 руб. на 31 марта 2017 года. Отсюда вытекает алгоритм списания основного средства:

- перед списанием выполнить начисление амортизации до последнего месяца использования включительно;

- начальная стоимость основного средства списывается на счет выбытия основных средств 01.09;

- начисленная за время использования ОС амортизация также списывается на счет 01.09;

- остаточная стоимость ОС относится на прочие расходы по счету 91.02.

Так как процедура типовая и производится довольно часто, то в программе предусмотрен специальный документ в разделе «ОС и НМА», который называется «Списание ОС». Облачная 1С имеет аналогичный документ. При его введении происходит автоматическое разнесение сумм по нужным счетам:

Новый документ создается типовым способом, в нем нужно заполнить следующие поля:

- «Организация» - здесь выбирается из справочника та организация, на балансе которой числится основное средство. Если в информационной базе несколько организаций (например, используется аренда 1С для удаленного ведения учета по нескольким компаниям), нужно указать правильный вариант в этом поле;

- «Причина списания» - здесь указывается фактическая причина выбытия основного средства. Причину можно создать при оформлении документа или создать элемент в соответствующем справочнике заранее;

- «Счет списания» - указывается счет 91.02 (прочие расходы);

- «Статья расходов» - здесь выбирается нужная статья;

- «Местонахождение ОС» - обязательно указывается подразделение, на котором числится в программе основное средство. Если данные не будут соответствовать записям в информационной базе, 1С не даст провести документ корректно;

- «Событие» - заполняется событием списания ОС.

Табличная часть заполняется номенклатурой для списания, после чего документ записывается и проводится.

Из нескольких составляющих частей, комплектующих? Для 1С 8.3, 1С 8.2

Сегодня мы рассмотрим достаточно широко встречающийся частный случай принятия к учету основного средства. И, попутно ответим на вопросы пользователей программы 1С, связанные с оприходованием такого ОС. Как работать в 1С 8.3?Действительно, как отразить процесс, отражающий приобретение, сборку и эксплуатацию товара, состоящего ; как принять в эксплуатацию основное средство из нескольких частей; как отразить поступление основных средств из нескольких частей в 1С Бухгалтерия; что делать, если новое основное средство состоит из нескольких составляющих; как правильно оприходовать компьютер, комплектующие и т.д.

Рассмотрим этот процесс в бухгалтерской конфигурации 1С 8.3. Для версии 1С 8.2 все будет подобно, за исключением некоторых особенностей интерфейса.

При поступлении товара с указанной особенностью необходимо будет выполнить некоторую верную последовательность действий. Обращаем внимание на то, что данная статья освещает постановку на учет ОС для российских пользователей. Украинские пользователи могут оформлять нужное действие по сборке из составных частей используя спецификацию продукции.

Итак, вначале выполним подготовительную работу. Она заключается в том, что нужно создать группу номенклатуры со счетом учета номенклатуры 07 « ». О том, как работать с номенклатурой можно прочесть в нашей статье « .». Итак, после прочтения статьи, соответствующая группа найдена или создана с нужным счетом. Проиллюстрируем результат:

Затем следует добавить в эту группу приобретенные комплектующие части, из которых будет составлено впоследствии основное средство. Составим для наглядности ОС «Проекционный комплекс». Последовательно заполним карточки для комплектующих:

Новую карточку вызываем нажав кнопку «Создать», по окончанию ввода реквизитов подтверждаем кнопкой «Записать и закрыть».

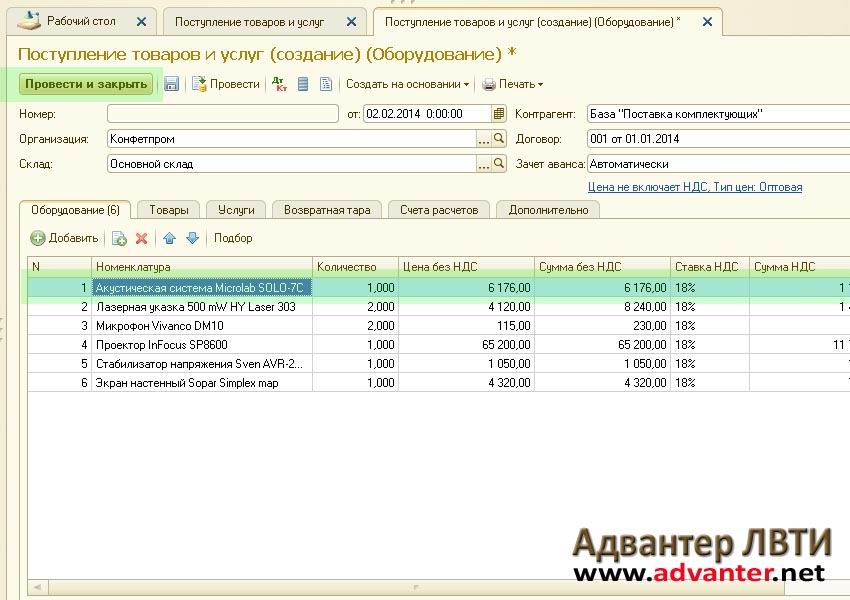

Далее оформляем поступление заведенных товаров соответствующим документом « » с видом операции «Оборудование». Если комплектующие были приобретены у разных поставщиков, то вводим приходные документы для каждого такого контрагента и набора товаров. Мы упростим и рассмотрим приобретение у одного поставщика.

Итак, оформим «Поступление товаров и услуг»:

Для создания этого типа документов нажимаем последовательно «Покупки и продажи», «Поступление товаров и услуг», «Поступление» и «Оборудование». В вновь созданном документе заполняем реквизиты шапки и добавляем заведенную ранее номенклатуру.

После заполнения и проверки подтверждаем создание документа кнопкой «Провести и закрыть».

Бухгалтерские проводки сформируются следующим образом. По каждому товару Дт 07 — Кт 60.01 и проводка, включающая НДС Дт 19.01 — Кт 60.01:

В новом документе «Передача оборудования в монтаж» заполним табличную часть комплектующими нашего проекционного комплекса, указывая нужное количество. Обратим внимание, в шапке впервые фигурирует название нового ОС, элемент для которого создается в подчиненном окне.

Проводим готовый, заполненный документ:

Нужно добавить к вышесказанному то, что если создаваемый объект ОС требует работ по сборке, которые выполняются с учетом дополнительных затрат, то такое действие нужно оформлять документом «Поступление товаров и услуг» с видом операции «Оборудование» на закладке «Услуги».

После всего выполненного настало время принять основное средство к учету и ввести его в эксплуатацию. Произведем это документом « ». Нажмем гиперссылку « », которая находится в том же разделе «Основные средства и НМА» чуть ниже ссылки «Передача оборудования в монтаж».

В новом документе обратим внимание на вид операции, который должен быть «Объекты строительства» и на событие для основного средства, которое будет «Принятие к учету с вводом в экс.».

Выбираем созданный нами ранее объект строительства — «Проекционный комплекс», нажимаем кнопку «Рассчитать суммы». Программа автоматически добавит счет и рассчитает суммы бухгалтерского и налогового учета. Эта сумма будет первоначальной стоимостью для принимаемого в эксплуатацию ОС.

Прежде чем перейти к следующему шагу создадим объект основных средств «Проекционный комплекс». Для этого перейдем в справочник основных средств, нажав в табличной части «Основные средства» кнопку «Добавить». Далее нажимаем кнопку «…» и создаем новое ОС по кнопке «Создать».

Заполняем основные реквизиты учетной карточки основного средства.

Сохраняем карточку и выбираем в справочнике созданный элемент «Проекционный комплекс» для перехода в документ «Принятие к учету ОС».

В документе «Принятие к учету ОС» переходим на вкладку «Бухгалтерский учет». Здесь выберем в выпадающем списке порядка учета «Начисление амортизации» и заполним необходимые данные реквизитов.

Также заполним данные закладки «Налоговый учет»

Распечатываем акт о приеме-передаче ОС по форме ОС-1, при этом записываем и проводим документ, согласившись с предупреждением программы. После проведения сверяем проводки:

Сформирована проводка Дт 01.01 — Кт 08.03 на общую стоимость проекционного комплекса без НДС

На этом операция введения в эксплуатацию оборудования, состоящего из нескольких составных частей / комплектующих завершена.

В случае, если у Вас появятся какие-либо сложности, мы обязательно поможем.

Обсудить операцию и задать по ней вопросы можно в .

Покупка основных средств, требующих сборки.

Пример

ООО "Швейная фабрика" приобретает у ООО "ОргСити " набор мебели общей стоимостью 65 903,00 руб. (в т.ч. НДС 18% - 10 053,00 руб.), которая требует сборки. Наряду с отдельными модулями мебели приобретаются дополнительные материалы для сборки - декоративная клейкая лента с фирменным логотипом (20 м) на сумму 2 832,00 руб. (в т.ч. НДС 18% - 432,00 руб.), которая будет израсходована не полностью. Сборку осуществляет ООО "ОргСити ", стоимость работ 5 900,00 руб. (в т.ч. НДС 18% - 900,00 руб.).

1. Учет поступления отдельных модулей мебели и дополнительных материалов

Если ваша организация ведет учет основных средств, необходимо проверить соответствующие настройки функциональности программы.

Изменение функциональности программы:

1.Вызовите из меню: Главное - Настройки - Функциональность .

2.На закладке "ОС и НМА" установите флажок "Основные средства".

Создание документа "Поступление (акт, накладная)" :

1.Вызов из меню: ОС и НМА - Поступление основных средств - Поступление оборудования .

2.Кнопка С оздать .

Заполнение шапки закладки "Оборудование" документа "Поступление (акт, накладная)" (рис. 1):

1.В поле "Накладная №" введите номер документа поступления.

2.В поле "от" укажите дату поступления оборудования.

Внимание! В окне выбора договора отображаются только те договоры, которые имеют вид договора "С поставщиком".

5.Нажмите кнопку Д обавить на закладке "Оборудование".

6.В поле "Номенклатура" выберите поступающее основное средство (в справочнике "Номенклатура" наименование поступающего основного средства следует вводить в папку "Оборудование (объекты основных средств)"). Эти действия необходимо повторить для каждого объекта из набора мебели.

7.Поле "Счет учета" заполнено значением по умолчанию, оставьте его без изменения. Программа предложит счет 08.04.1 "Приобретение компонентов основных средств". Счет 08.04.2 "Приобретение основных средств" выбирается, если основное средство ставится на учет в момент его приобретения.

8.Заполните остальные поля, как это показано на рис. 1.

9.Кнопка З аписать .

Для учета затрат по приобретению оборудования, машин, инструмента, инвентаря и других объектов основных средств, не требующих монтажа, в программе предназначены субсчета 08.04.1 "Приобретение компонентов основных средств" и 08.04.2 "Приобретение основных средств".

При этом для объектов, которые вводятся в эксплуатацию не сразу после приобретения (например, хранятся на складе до определения места их учета) или их приобретение сопряжено с дополнительными расходами (доставка, разгрузка, c борка , пошлина и т.п.), используется субсчет 08.04.1 и последовательно два документа - "Поступление (акт, накладная)" с видом операции "Оборудование" и "Принятие к учету ОС".

Для объектов, которые можно принять к учету и ввести в эксплуатацию сразу можно использовать один документ "Поступление (акт, накладная)", выбрав вид операции "Основные средства". В этом случае при проведении документа автоматически отражается субсчет 08.04.2 с одновременным принятием объекта ОС к учету по дебету субсчета 01.01 "Основные средства в организации".

Заполнение закладки "Товары" документа "Поступление (акт, накладная)" (рис. 2):

1.Нажмите кнопку "Добавить" на закладке "Товары".

2.В поле "Номенклатура" выберите поступающий материал (в справочнике "Номенклатура" наименование поступающего материала следует вводить в папку "Материалы").

3.Заполните остальные поля, как это показано на рис. 2.

4.Кнопка П ровести .

5.Заполнение закладки "Дополнительно" документа "Поступление (акт, накладная)":

6.На закладке "Дополнительно", если это необходимо, можно заполнить поля "Грузоотправитель", "Грузополучатель" и "Счет на оплату".

7.Результат проведения документа "Поступление (акт, накладная)" (рис. 3):

8.Для проведения документа нажмите кнопку, П .

Для регистрация счета-фактуры поставщика необходимо создать документ Счет-фактура полученный . Внимание! Перед выполнением регистрации счета-фактуры поставщика необходимо провести документ "Поступление (акт, накладная)" (кнопка П ровести ), в противном случае счет-фактура не будет проведен.

Регистрация счета-фактуры поставщика (рис. 4):

1.Для регистрации счета-фактуры, полученного от продавца, необходимо открыть документ "Поступление (акт, накладная)", по которому получен объект основных средств.6

2.Далее необходимо заполнить поля "Счет-фактура №" и "от", затем нажать на кнопку З арегистрировать внизу документа "Поступление (акт, накладная)" (рис. 2). При этом автоматически создается документ "Счет-фактура полученный", а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

3.Откройте документ "Счет-фактура полученный". Поля документа будут автоматически заполнены данными из документа "Поступление (акт, накладная)".

4.В поле "Получен" будет проставлена дата регистрации документа "Поступление (акт, накладная)", которую при необходимости следует заменить на дату фактического получения счета-фактуры.

5.Снимите установленный флажок "Отразить вычет НДС в книге покупок датой получения". После этого, вычет НДС (по полученным материалам) можно отразить документом "Формирование записей книги покупок" в конце месяца. Что же касается основных средств и компонентов основных средств, то по ним (вне зависимости от наличия флажка "Отразить вычет НДС в книге покупок датой получения") вычет входного НДС производится только после выполнения регламентной операции "Формирование записей книги покупок".

6.В строке "Документы-основания" будет стоять гиперссылка на соответствующий документ поступления.

7.В поле "Код вида операции" будет отражено значение "01", которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@.

8.Кнопка З аписать и закрыть .

2. Передача мебели и дополнительных материалов на сборку

Необходимо создать документ . В результате проведения документа будут сформированы соответствующие проводки.

Создание документа "Передача оборудования в монтаж":

1.Вызов из меню: ОС и НМА - Поступление основных средств - Передача оборудования в монтаж .

2.Кнопка С оздать .

Заполнение шапки документа "Передача оборудования в монтаж" (рис. 5):

1.В поле "от" введите дату передачи оборудования в монтаж.

2.В поле "Объект стр оительства" введите собираемый объект основных средств. Щелкните в поле по кнопке выбора , при этом открывается справочник "Объекты строительства". В этом справочнике с помощью кнопки "Создать" введите наименование собираемого объекта основных средств. Выберите вновь введенный объект основных средств дв ойным щелчком мыши (рис. 5).

3.В поле "Счет учета" укажите счет, на котором будет формироваться стоимость собираемого основного средства - 08.03

4.В поле "Статья затрат" выберите статью из справочника "Статьи затрат", по которой будут учитываться расходы по сборке объекта основных средств.

5.В поле "Склад" выберите склад, с которого будут передаваться модули мебели.

Заполнение табличной части документа "Передача оборудования в монтаж" (рис. 6):

1.Нажмите кнопку Д обавить в табличной части документа.

2.В графе "Номенклатура" выберите элементы из справочника "Номенклатура", из которых производится сборка основного средства, т.е. укажите модули мебели и дополнительные материалы, которые идут на сборку (модули мебели находятся в папке "Оборудование (объекты основных средств)", доп. материалы - в папке "Материалы").

3.В графе "Количество" укажите количество номенклатуры, передаваемой для сборки.

4.В графе "Счет учета" указывается счет учета номенклатуры (заполняется автоматически).

5.Для вызова печатного бланка акта о приемке-передаче оборудования в монтаж по форме ОС-15 используйте кнопку Акт о приеме-передаче оборудования (ОС-15) .

6.Кнопка П ровести и закрыть .

7.Результат проведения документа "Передача оборудования в монтаж" (рис. 7):

П оказать проводки и другие движения документа .

При проведении документа сформировались проводки по дебету счета 08.03 "Строительство объектов основных средств" с кредита счетов 08.04.1 "Приобретение компонентов основных средств" и 10.01 "Сырье и материалы". Из корреспонденции счетов видно, что по дебету счета 08.03 "Строительство объектов основных средств" формируется первоначальная стоимость собираемого объекта основных средств - набора мебели "Премиум".

3. Учет работ подрядчика по сборке мебели

Стоимость работ подрядчика по сборке мебели включается в первоначальную стоимость основного средства. Необходимо создать документ Поступление (акт, накладная) . В результате проведения этого документа будут сформированы соответствующие проводки.

Создание документа "Поступление (акт, накладная)":

1.Вызовите из меню: Покупки - Покупки - .

2.Нажмите кнопку Поступление .

3.Вид операции документа "Услуги (акт)".

Заполнение шапки и табличной части документа "Поступление (акт, накладная)" (рис. 8):

1.В поле "Акт №" введите номера документа поступления.

2.В поле "от" введите дату документа поступления.

3.В поле "Контрагент" выберите поставщика из справочника "Контрагенты".

4.В поле "Договор" выберите договор с поставщиком.

5.Кнопка Д обавить .

6.В поле "Номенклатура" выберите наименование оказанных услуг (в справочнике "Номенклатура" наименование услуги следует вводить в папку "Услуги").

7.В поле "Счета учета" заполните: счет затрат, статьи затрат, подразделение затрат и т.д. (рис. 9). Для автоматического заполнения этого поля необходимо при вводе элемента справочника "Номенклатура" в регистре сведений "Счета учета номенклатуры" настроить счета учета номенклатуры.

8.Заполните остальные поля, как это показано на рис. 8.

9.Кнопка П ровести .

Для регистрации счета-фактуры поставщика необходимо создать документ Счет-фактура полученный . В нашем примере документ проводки не формирует.

Результат проведения документа "Поступление (акт, накладная)" (рис. 10):

Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

При проведении документа стоимость подрядных работ по сборке включена в дебет счета 08.03 "Строительство объектов основных средств", т.е. в первоначальную стоимость объекта основных средств - набора мебели "Премиум".

Для того чтобы проверить сформированную стоимость собранного объекта основных средств, мы можем воспользоваться отчетом Оборотно (в нашем случае - по субсчету 08.03) (рис. 11) (меню: Отчеты - Стандартные отчеты - Оборотно ).

В оборотно -сальдовой ведомости по счету 08.03 видно, что сформирована стоимость объекта "Набор мебели "Премиум" в размере 61 450,00 руб., которая включает стоимость элементов мебели, переданных на сборку, - 55 850,00 руб., стоимость дополнительных материалов, переданных на сборку, - 600,00 руб. и стоимость сборки - 5 000,00 руб. Стоимость объекта основного средства сформирована правильно.

4. Принятие к учету основного средства

Необходимо создать документ Принятие к учету ОС . Этот документ регистрирует факт и (или) его ввода в эксплуатацию. В результате проведения этого документа будут сформированы соответствующие проводки.

Создание документа "Принятие к учету ОС":

1.Вызовите из меню: ОС и НМА - Поступление основных средств - Принятие к учету ОС .

2.Кнопка С оздать .

Заполнение шапки и закладки "Внеоборотный актив" документа "Принятие к учету ОС" (рис. 12):

1.В поле "Вид операции" выберите "Объекты строительства". По умолчанию ставится "Оборудование".

2.В поле "от" укажите дату ввода в эксплуатацию (принятия к учету) основного средства.

3.В поле "МОЛ" выберите материально-ответственное лицо, отвечающее за сохранность основного средства, из справочника "Физические лица".

4.Щелкните по кнопке выбора в поле "Объект стр оительства". При этом открывается справочник "Объекты строительства", выберите объект "Набор мебели "Премиум".

5.Поле "Счет" заполнено значением по умолчанию, оставьте его без изменения.

6.Нажмите на кнопку Р ассчитать суммы , в результате чего будут заполнены поля: "Стоимость", "Стоимость НУ", "Стоимость ПР ", "Стоимость ВР".

7.В поле "Стоимость" указывается сумма, аккумулированная по бухгалтерскому учету на счете 08.03.

8.В поле "Стоимость НУ" указывается сумма, аккумулированная по налоговому учету на счете 08.03.

9.Поля "Стоимость ПР " и "Стоимость ВР" заполняются, если организация применяет ПБУ 18/02 "Учет расчетов по налогу на прибыль" и если сумма по бухгалтерскому учету отличается от суммы по налоговому учету.

10.Заполните остальные поля, как это показано на рис. 12.

11.Кнопка З аписать .

Заполнение закладки "Основные средства" документа "Принятие к учету ОС" (рис. 13):

1.Нажмите кнопку Д обавить . При этом в табличной части добавляется строка для ввода информации об основном средстве. Выберите объект "Набор мебели "Премиум".

2.Щелкните по кнопке "Открыть" в поле "Основное средство", при этом открывается справочник "Основные средства" (рис. 14).

Заполнение информации об основном средстве в справочнике "Основные средства" (рис. 14):

1.В поле "Наименование" введите краткое наименование основного средства (используется как служебное).

2.В поле "Полное наименование" введите полное наименование (используется в печатных бланках).

3.Установите переключатель "Объект основных средств".

4.Щелкните по кнопке выбора в поле "Группа учета ОС" и выберите категорию основного средства.

5.Щелкните по кнопке выбора в поле "Код по ОКОФ". При этом появляется справочник Общероссийский классификатор основных фондов, в нем необходимо выбрать соответствующую группу для основного средства. Обратите внимание! Общероссийский классификатор основных фондов ОК 013-94 утратил силу. С 01.01.2017 действует новый ОКОФ ОК 013-2014 (СНС 2008) , утв. приказом Росстандарта от 12.12.2014 № 2018-ст. В связи с эти изменилась Классификация основных средств, включаемых в амортизационные группы (Постановление Правительства РФ от 01.01.2002 № 1, ред. от 07.07.2016), которая используется только для объектов ОС, принятых к учету с 01.01.2017.

6.Щелкните по кнопке выбора в поле "Амортизационная группа" и выберите группу, соответствующую этому основному средству.

7.Кнопка З аписать . Данные на закладке "Сведения БУ" и "Сведения НУ" заполняются автоматически при проведении документа "Принятие к учету ОС".

Заполнение закладки "Бухгалтерский учет" документа "Принятие к учету ОС" (рис. 15):

1.В поле "Счет учета" укажите счет, на котором будут учитываться основные средства.

2.Щелкните по кнопке выбора в поле "Порядок учета" и выберите соответствующий элемент, в нашем примере выбираем "Начисление амортизации".

3.Щелкните по кнопке выбора в поле "Способ начисления амортизации" и выберите способ начисления амортизации для целей бухгалтерского учета, в нашем примере выбираем "Линейный способ".

4.В поле "Счет начисления амортизации (износа)" укажите счет, на котором будет накапливаться амортизация. Внимание! Если амортизацию предполагается начислять, то необходимо установить флажок "Начислять амортизацию".

5.Щелкните по кнопке выбора в поле "Способ отражения расходов по амортизации". При этом открывается справочник "Способы отражения расходов", в котором необходимо выбрать нужный элемент или создать новый. В соответствии с указанным способом в дальнейшем будут формироваться бухгалтерские проводки по начислению амортизации. Для создания нового способа отражения расходов по амортизации в справочнике "Способы отражения расходов" необходимо нажать на кнопку "Создать" и в открывшейся форме диалога указать счет затрат и аналитику, на которые будут относиться расходы по амортизации основных средств (рис. 16).

6.В поле "Срок полезного использования (в месяцах)" укажите срок в месяцах для целей бухгалтерского учета.

Заполнение закладки "Налоговый учет" документа "Принятие к учету ОС" (рис. 17):

1.Щелкните по кнопке выбора в поле "Порядок включения стоимости в состав расходов" и выберите соответствующий элемент для целей налогового учета, в нашем примере выбираем "Начисление амортизации".

2.Установите флажок "Начислять амортизацию". Если по налоговому учету не предполагается начислять амортизацию, флажок необходимо снять.

3.В поле "Срок полезного использования (в месяцах)" укажите срок в месяцах для целей налогового учета.

4.В поле "Специальный коэффициент" укажите коэффициент (повышающий или понижающий), если он не равен 1.00.

5.Кнопка З аписать .

6.Для вызова печатного бланка акта о приеме-передаче объекта основных средств (кроме зданий, сооружений) по форме ОС-1 используйте кнопку Акт о приеме - передаче ОС (ОС-1) .

7.Кнопка П ровести.

8.Заполнение закладки "Амортизационная премия" документа "Принятие к учету ОС":

9.В поле "Включить амортизационную премию в состав расходов" устанавливается флажок, если учетной политикой предусмотрено использование права на амортизационную премию. Для рассматриваемого примера не устанавливается.

10.Результат проведения документа "Принятие к учету ОС" (рис. 18):

11.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

12.Кроме проводок по бухгалтерскому и налоговому учету в окне "Движения документа" (рис. 18) можно проверить данные, введенные в различные регистры программы при принятии к учету основного средства. Для этого необходимо переходить к соответствующим закладкам.

Модернизация основных средств без увеличения срока полезного использования (применяется амортизационная премия)

Пример

ООО "Стиль" принимает решение по переустройству и модернизации собственного здания из складского в офисное (произойдет изменение технологического и служебного назначения). Первоначальная стоимость объекта составляет 10 500 000,00 руб. в бухгалтерском учете и 9 450 000,00 руб. - в налоговом (при приобретении объекта была применена амортизационная премия в размере 10%). Срок амортизации составляет 20 лет.

Для проведения модернизации (установка перегородок в помещении, утепление стен здания, проведение оптоволоконных сетей и системы кондиционирования, VRF) заключены договоры с подрядными организациями. Покупка материалов производится за счет заказчика.

Срок полезного использования здания после модернизации не изменился. После проведения модернизации здания организация (согласно учетной политике) использовала право применить амортизационную премию (10%) от суммы расхода на капитальные вложения (модернизацию) в объект основных средств.

1. Расчет суммы амортизации здания до модернизации

Для начала необходимо начислить амортизацию по объекту основных средств (здание) до модернизации в БУ и НУ и отразить временные разницы при начислении амортизации. Создаем документ "Регламентная операция" с видом операции "Амортизация и износ основных средств".

Создание документа "Регламентная операция" с видом операции "Амортизация и износ основных средств" (рис. 1):

1. Вызовите из меню: Операции - Закрытие периода - Закрытие месяца .

2. Установите месяц, за который начисляется амортизация.

5.Результат проведения документа "Регламентная операция" с видом операции "Амортизация и износ основных средств" (рис. 2):

П оказать проводки (см. рис. 1).

7.Формирование печатной формы Ведомости амортизации ОС (рис. 3):

8.Вызов из меню: ОС и НМА - Отчеты - Ведомость амортизации ОС , затем выберите месяц, за который формируется отчет, и нажмите кнопку "Сформировать".

2. Принятие к учету строительных материалов

1. Вызовите из меню: Покупки - Покупки - Поступление (акты, накладные) .

2. Нажмите кнопку "Поступление" и выберите вид операции документа "Товары (накладная)".

3. В поле "Накладная №" и "от" введите номер и дату документа поступления.

4. Щелкнув по гиперссылке "Расчеты", можно изменить счета расчетов с контрагентами и правила зачета аванса. Как правило, данные реквизиты заполняются автоматически, но все же советуем убедиться, что все заполнено верно.

6. Заполните поля, как показано на рис. 4.

7. Нажмите кнопку "Провести и закрыть" для сохранения и проведения документа.

8.Результат проведения документа "Поступление (акт, накладная)" (рис. 5):

П оказать проводки и другие движения документа .

1.Для регистрации счета-фактуры, полученного от поставщика, сначала заполните поля "Счет-фактура №" и "от", затем нажмите на кнопку "Зарегистрировать" (рис. 4). При этом автоматически создается документ "Счет-фактура полученный", а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

2.Установите флажок "Отразить вычет НДС в книге покупок датой получения" для отражения вычета НДС по счету-фактуре в книге покупок. Если флажок не установлен, то вычет отражается регламентным документом "Формирование записей книги покупок".

4.Нажмите кнопку "Записать и закрыть" для сохранения и проведения документа.

5.Результат проведения документа "Счет-фактура полученный" (рис. 7):

6.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Рис. 7

3. Принятие к учету оборудования

Заполнение документа "Поступление (акт, накладная)" (рис. 8):

1. В поле "Номенклатура" выберите комплект для сборки оборудования (в справочнике "Номенклатура" наименование комплектующих следует вводить в папку "Материалы").

2. В поле "Счет учета" выберите счет 10.02 "Покупные полуфабрикаты и комплектующие изделия, конструкции и детали".

3. Заполните поля, как показано на рис. 8.

4. Нажмите кнопку "Провести и закрыть" для сохранения и проведения документа.

5.Результат проведения документа "Поступление (акт, накладная)" (рис. 9):

6.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Создание документа "Счет-фактура полученный" (рис. 10):

1. Для регистрации счета-фактуры, полученного от поставщика, сначала заполните поля "Счет-фактура №" и "от", затем нажмите на кнопку "Зарегистрировать" (рис. 8). При этом автоматически создается документ "Счет-фактура полученный", а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

2. Установите флажок "Отразить вычет НДС в книге покупок датой получения" для отражения вычета НДС по счету-фактуре в книге покупок. Если флажок не установлен, то вычет отражается регламентным документом "Формирование записей книги покупок".

3. Поле "Код вида операции" заполняется автоматически значением "01", который соответствует отгрузке (передаче) или приобретению товаров, работ, услуг (включая посреднические услуги) согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@ .

4. Нажмите кнопку "Записать и закрыть" для сохранения и проведения документа.

5.Результат проведения документа "Счет-фактура полученный" (рис. 11):

6.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Рис. 11

4. Переданы строительные материалы подрядчику

1. Вызовите из меню: Склад - Склад - Требования-накладные .

2. Нажмите кнопку "Создать".

3. В поле "Склад" выберите склад, с которого будут передаваться материалы.

4. Флажок "Счета затрат на закладке "Материалы" устанавливается, если списание материалов производится на разные счета затрат или по разной аналитике. В этом случае на закладке "Материалы" появляются дополнительные столбцы для заполнения счетов затрат. Если флажок не установлен, то появляется дополнительная закладка "Счет затрат", в ней указывается счет затрат, на который будут списаны все материалы (рис. 13).

5. В поле "Номенклатура" выберите передаваемые подрядчику в работу материалы из справочника "Номенклатура" (в нашем примере для удобства группа материалов введена одной строкой с обобщенным наименованием).

6. Поле "Счет учета" заполняется автоматически, необходимо проверить заполнение поля.

Заполнение закладки "Счет затрат" документа "Требование-накладная" (рис. 13):

На закладке "Счет затрат" указывается счет затрат, на который списываются материалы. Данная закладка появляется в документе в том случае, если не установлен флажок "Счета затрат на закладке "Материалы".

1.В поле "Счет затрат" укажите счет, в дебет которого будут списаны материалы. Для этого щелкните по кнопке выбора и выберите соответствующий счет из "Плана счетов". В нашем примере выбираем счет 08.03 "Строительство объектов основных средств".

2.После выбора счета затрат на закладке появятся поля для заполнения субконто (аналитики) к счету затрат.

3.Заполните поля "Объекты строительства" и "Статьи затрат" как показано на рис. 13.

4.В поле "Способы строительства" выберите один из двух способов "Подрядный" или "Хозспособ ". В нашем примере работы по модернизации выполняются подрядной организацией.

5.Проведите документ, нажав кнопку "Провести".

6.Для вызова печатного бланка Требование-накладная по форме М-11 используйте кнопку "Печать".

7.Результат проведения документа "Требование-накладная" (рис. 14):

8.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Рис. 14

5. Передано оборудование в монтаж подрядчику

Создание документа "Требование-накладная" (рис. 15):

1. Вызовите из меню: Склад - Склад - Требования-накладные .

2. Нажмите кнопку "Создать".

3. Флажок "Счета затрат на закладке "Материалы" устанавливается, если списание материалов производится на разные счета затрат или по разной аналитике. В этом случае на закладке "Материалы" появляются дополнительные столбцы для заполнения счетов затрат. Если флажок не установлен, то появляется дополнительная закладка "Счет затрат", в ней указывается счет затрат, на который будут списаны все материалы (аналогично рис. 13).

4. Заполните поля, как показано на рис. 15.

5. Нажмите кнопку "Провести".

6.Заполнение закладки "Счет затрат" аналогично заполнению, показанному на рис. 13 .

7.Результат проведения документа "Требование-накладная" (рис. 16):

8.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Рис. 16

6. Учет выполненных монтажных и пуско-наладочных работ подрядчиком

Создание документа "Поступление (акт, накладная)" (рис. 17):

1.Вызовите из меню: Покупки - Покупки - Поступление (акты, накладные) .

2.Нажмите кнопку "Поступление" c видом операции документа "Услуги (акт)".

3.В поле "Номенклатура" выберите работы (услуги) (в справочнике "Номенклатура" наименование поступающих услуг следует вводить в папку "Услуги").

4.В поле "Счета учета" выберите необходимый счет.

5.Заполните поля, как показано на рис. 17.

6.Нажмите кнопку "Провести и закрыть" для сохранения и проведения документа.

7.Результат проведения документа "Поступление (акт, накладная)" (рис. 18):

8.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Создание документа "Счет-фактура полученный" (рис. 19):

Рис. 19

7. Учет выполненных работ подрядчиком

Создание документа "Поступление (акт, накладная)" (рис. 20):

1. Вызовите из меню: Покупки - Покупки - Поступление (акты, накладные) .

2. Нажмите кнопку "Поступление" c видом операции документа "Услуги (акт)".

3. В поле "Счета учета" выберите необходимый счет (аналогично рис. 17).

4. Заполните, как показано на рис. 20.

5. Нажмите кнопку "Провести и закрыть" для сохранения и проведения документа.

6.Результат проведения документа "Поступление (акт, накладная)" (рис. 21):

7.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Создание документа "Счет-фактура полученный" (рис. 22):

Если работы по реконструкции (модернизации) основного средства выполнялись сторонней организацией-подрядчиком, то НДС по таким работам принимается к вычету в квартале, когда подписан акт о выполнении работ и получен счет-фактура (п. п. 1 , 1.1 ст. 172 НК РФ).

Для выполнения операции 7.4 "НДС по выполненным работам подрядчиком принят к вычету" (см. таблицу примера) необходимо создать документ "Формирование записей книги покупок".

Создание документа "Формирование записей книги покупок" (рис. 23):

1. Вызов из меню: Операции - Закрытие периода - Регламентные операции НДС .

2. Нажмите кнопку "Создать" и выберите тип документа "Формирование записей книги покупок".

3. На закладке "Приобретенные ценности" нажмите кнопку "Заполнить".

5.Результат проведения документа "Формирование записей книги покупок" (рис. 24):

6.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Рис. 24

8. Увеличена первоначальная стоимость основного средства

Создается документ "Модернизация ОС". Он регистрирует факт завершения формирования первоначальной стоимости объекта основных средств после модернизации.

Затраты на модернизацию объекта основных средств, у которого произойдет изменение технологического и служебного назначения, формируется на счете 08 "Вложения во внеоборотные активы".

Для получения информации в разрезе объектов основных средств можно воспользоваться отчетом Оборотно -сальдовая ведомость по счету 08 (для рассматриваемого примера - по субсчету 08.03 "Строительство объектов основных средств").

Для этого выполните следующее (рис. 25):

1. Вызовите из меню: Отчеты - Стандартные отчеты - Оборотно -сальдовая ведомость по счету .

2. В полях "Период" выберите период, за который формируется отчет.

3. В поле "Счет" выберите счет 08.03 .

4. Нажмите кнопку "Сформировать".

Как видно из рис. 25 , затраты на модернизацию помещений, у которых меняется технологическое назначение, составляют 2 685 177,96 руб.

Создание документа "Модернизация ОС" (рис. 26):

1. Вызовите из меню: ОС и НМА - Учет основных средств - Модернизация ОС .

2. Нажмите кнопку "Создать".

3. В поле "Событие ОС" выберите "Модернизация".

4. В поле "Местонахождение ОС" выберите место учета основного средства.

5. В поле "Объект стр оительства" выберите объект, в отношении которого производится модернизация.

6. Поле "Счет учета внеоборотного актива" по умолчанию будет заполнено счетом 08.03 "Строительство объектов основных средств".

Заполнение закладки "Основные средства" документа "Модернизация ОС" (рис. 27):

1. В поле "Основное средство" выберите объект, в отношении которого производится модернизация.

2. При нажатии на кнопку "Распределить" суммы затрат на модернизацию распределяются равными долями по всем указанным в табличной части ОС.

3. В столбце "Срок использ ." указывается срок полезного использования. Если в результате модернизации СПИ не изменяется , то указывается прежний срок полезного использования.

4. В столбце "Амортизационная премия" проставьте сумму рассчитанной амортизационной премии, которая будет включена в состав расходов. Это должно быть закреплено в учетной политике. В нашем примере амортизационная премия используется в размере 10% от суммы модернизации и составляет 268 517,80 руб. Поле "Амортизационная премия" появляется после заполнения закладки "Амортизационная премия" (рис. 28).

5. Нажмите кнопку "Записать" для сохранения документа.

6. Для вызова печатного бланка Акта по форме ОС-3 используйте кнопку "Акт о приеме-сдаче ОС (ОС-3)".

Заполнение закладки "Амортизационная премия" документа "Модернизация ОС" (рис. 28):

1. Установите флажок "Включить амортизационную премию в состав расходов" для включения суммы амортизационной премии в состав расходов в налоговом учете. При этом в табличной части документа появится столбец "Сумма амортизационной премии", который становится доступным для ввода данных.

2. В поле "Счет учета затрат" выберите счет, на который будет отнесена сумма амортизационной премии в налоговом учете.

3. Заполните остальные поля с аналитикой, как показано на рис. 28.

4. Нажмите кнопку "Провести".

5.Результат проведения документа "Модернизация ОС" (рис. 29):

6.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Рис. 29

9. Расчет суммы амортизации здания после модернизации

Создание документа "Регламентная операция" с видом операции "Амортизация и износ основных средств":

1. Вызовите из меню: Операции - Закрытие периода - Закрытие месяца (аналогично рис. 1).

2. Установите месяц начисления амортизации.

3. Перед закрытием регламентных операций необходимо восстановить последовательность проведения документов. Для этого щелкните по гиперссылке "Перепроведение документов за месяц" и нажмите кнопку "Выполнить операцию" .

4. Как правило, закрытие всех регламентных операций выполняется списком по кнопке "Выполнить закрытие месяца", но можно выбрать и отдельно любую из представленных регламентных операций.

Результат проведения документа "Регламентная операция" с видом операции "Амортизация и износ основных средств" (рис. 30):

Для просмотра проводок нажмите кнопку П оказать проводки см. рис. 1).

Как видно из рис. 30 , изменилась сумма амортизации после модернизации и применения права на амортизационную премию в размере 10 процентов на сумму капитальных вложений. Сумма амортизации в бухгалтерском учете составила 72 785,34 руб., а в налоговом учете - 49 444,42 руб.

Продажа объекта недвижимости

Пример

ООО "ТФ-Мега" продает ООО "Стиль" по договору купли-продажи № 161230/Н от 30.12.2016 недвижимое имущество (производственное здание) на сумму 5 925 960,00 руб. (в т.ч. НДС 18% - 903 960,00 руб.) Покупатель производит 100-процентную предоплату и принимает объект недвижимости по акту приемки-передачи основных средств. Одновременно с этим покупатель подает документы на регистрацию права собственности на принятое к учету недвижимое имущество (производственное здание). ООО "ТФ-Мега" признает доход в бухгалтерском учете на дату перехода права собственности, а в налоговом учете - на дату передачи недвижимости покупателю.

1. Получение аванса от приобретателя. Учет "авансового" НДС

Для выполнения операции 1.1 "Получение предоплаты от покупателя" (см. таблицу примера) необходимо создать документ "Поступление на расчетный счет" на основании документа "Счет на оплату покупателю".

Создание документа "Поступление на расчетный счет" (рис. 1):

1. Вызовите из меню: Продажи - Продажи - Счета покупателям .

2. Выделите документ-основание ("Счет покупателю") и щелкните по кнопке "Создать на основании".

3. Выберите "Поступление на расчетный счет". При этом на основании документа "Счет на оплату покупателю" создается и автоматически заполняется новый документ "Поступление на расчетный счет" с видом операции документа "Оплата от покупателя". Необходимо проверить заполнение его полей и отредактировать их.

4. В полях "Вх . номер" и "Вх . дата" введите номер и дату платежного поручения покупателя.

5. В поле "Погашение задолженности" выберите нужный способ погашения задолженности покупателя.

6. Заполните остальные поля, как показано на рис. 1.

7. Нажмите кнопку "Провести".

8.Результат проведения документа "Поступление на расчетный счет" (рис. 2):

9.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

Проводка выполнена по кредиту счета 62.02 "Расчеты по авансам полученным", т.к. по условиям примера получен аванс от покупателя.

С авансов, полученных от покупателей, необходимо исчислить НДС и выписать счет-фактуру.

Создание документа "Счет-фактура выданный" (рис. 3):

1.Вызовите из меню: Банк и касса - Банк - Банковские выписки .

2.Откройте документ-основание ("Поступление на расчетный счет") и щелкните по кнопке "Создать на основании".

3.Выберите "Счет-фактура выданный". Необходимо проверить заполнение полей документа.

4.Поле "Код вида операции" заполняется автоматически значением "02", который соответствует авансам полученным согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@ .

5.В поле "Номенклатура" можно указать список номенклатуры или обобщенное наименование номенклатуры, которое указывается в форме договора с покупателем.

7.Для сохранения документа нажмите кнопку "Записать".

8.Для вызова печатного бланка счета-фактуры используйте кнопку "Счет-фактура".

9.Нажмите кнопку "Провести и закрыть".

10. Результат проведения документа "Счет-фактура выданный" (рис. 4):

11. Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

2. Передача объекта недвижимости без перехода права собственности

Перед проведением операции по передаче объекта недвижимости покупателю без перехода права собственности необходимо произвести соответствующие настройки в учетной политике организации.

Настройка "Учетной политики" организаций (рис. 5):

1. Вызовите из меню: Главное - Настройки - Учетная политика .

3. Установите флажок "Начисляется НДС по отгрузке без перехода права собственности".

4. Нажмите кнопку "ОК".

Создание документа "Передача ОС" (рис. 6):

1. Вызовите из меню: ОС и НМА - Выбытие основных средств - Передача ОС .

2. Нажмите кнопку "Создать".

3. Заполните шапку документа, как показано на рис. 6.

4. На закладке "Основные средства" нажмите кнопку "Добавить".

5. Щелкните по кнопке выбора в поле "Основное средство". При этом открывается справочник "Основные средства".

6. Выберите объект "Недвижимое имущество (здание)" двойным щелчком мыши.

7. На закладке "Дополнительно" в разделе "Объекты недвижимости" установите флажок "Право собственности переходит после государственной регистрации (действует с 01.01.2011)".

8. Заполните поля, как показано на рис. 6.

9. Нажмите кнопку "Провести и закрыть".

10. Результат проведения документа "Передача ОС" (рис. 7):

11. Для просмотра проводок документа "Передача ОС" нажмите кнопку П оказать проводки и другие движения документа .

Согласно п. 16 ст. 167 НК РФ моментом определения налоговой базы по налогу на добавленную стоимость признается день передачи недвижимого имущества покупателю этого имущества по передаточному акту или иному документу о передаче недвижимого имущества.

В связи с этим в результате проведения документа "Передача ОС" сформирована проводка по дебету счета 76.ОТ "НДС, начисленный по отгрузке" и кредиту счета 68.02 "Налог на добавленную стоимость" на сумму 903 960,00 руб. Таким образом, НДС по объекту основных средств, переданных по акту приемки-передачи без перехода права собственности, начислен в бюджет.

Необходимо создать документ "Счет-фактура выданный" на основании документа "Передача ОС". В результате проведения документа "Счет-фактура выданный" проводки не формируются.

Создание документа "Счет-фактура выданный" (рис. 8):

1.Для создания документа необходимо нажать на кнопку "Выписать счет-фактуру" внизу документа "Передача ОС" (рис. 6). При этом автоматически создается документ "Счет-фактура выданный", а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

2.В разделе "Платежные документы" в полях "Дата" и "Номер" указывается дата и номер платежного поручения покупателя, по которому он перечислил денежные средства (рис. 1).

3.Поле "Код вида операции" заполняется автоматически значением "01", который соответствует отгрузке (передаче) или приобретению товаров, работ, услуг (включая посреднические услуги) согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@ .

4.Для сохранения документа нажмите кнопку "Записать".

5.Для вызова печатного бланка счета-фактуры используйте кнопку "Счет-фактура".

6.Нажмите кнопку "Записать и закрыть".

7.Выданный счет-фактура отражен в книге продаж (рис. 9) (меню: Отчеты - НДС - Книга продаж ).

3. Отражение вычета НДС по полученному авансу

Создание документа "Формирование записей книги покупок" (рис. 10):

На закладке "Полученные авансы" регистрируются "авансовые" счета-фактуры, выданные в момент реализации товаров (работ, услуг) либо в момент возврата аванса покупателю. В нашем примере - на дату перехода права собственности на объект основных средств.

1. Вызов из меню: Операции - Закрытие периода - Регламентные операции НДС .

2. Нажмите кнопку "Создать" и выберите документ "Формирование записей книги покупок".

3. Нажмите кнопку "Заполнить" на закладке "Полученные авансы" или щелкните по кнопке "Добавить" и выберите документ, по которому происходит зачет аванса.

4. Нажмите кнопку "Провести и закрыть".

5.Результат проведения документа "Формирование записей книги покупок" (рис. 11):

6.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа

4. Начисление в учете временных разниц, отложенных налоговых активов и обязательств

В нашем примере проведем закрытие всех регламентных операций списком за январь, чтобы увидеть отражение начисленных разниц.

Выполнение обработки "Закрытие месяца" (рис. 13):

1. Вызовите из меню: Операции - Закрытие периода - Закрытие месяца .

2. Перед закрытием регламентных операций необходимо восстановить последовательность проведения документов. Для этого щелкните по гиперссылке "Перепроведение документов за месяц" и нажмите кнопку "Выполнить операцию" .

3. Нажмите кнопку "Выполнить закрытие месяца", после чего произойдет закрытие всех регламентных операций списком.

4. Для просмотра расчетов, отражающих результаты выполнения регламентных операций, нажмите кнопку "Справки-расчеты". Для просмотра результатов операции "Расчет налога на прибыль" щелкните по соответствующей гиперссылке и выберите "Расчет налога на прибыль".

5.Для просмотра результатов операции "Расчет налога на прибыль" (рис. 13) щелкните по соответствующей гиперссылке и выберите П оказать проводки (см. рис. 12).

5. Переход права собственности на объект недвижимости

Документ "Реализация отгруженных товаров" вводится при переходе к покупателю права собственности на объект недвижимости.

Создание документа "Реализация отгруженных товаров" (рис. 14):

1. Вызовите из меню: ОС и НМА - Выбытие основных средств - Передача ОС .

2. Выделите документ-основание ("Передача ОС") и щелкните по кнопке "Создать на основании".

3. Выберите "Реализация отгруженных товаров". При этом на основании документа "Передача ОС" создается и автоматически заполняется новый документ "Реализация отгруженных товаров".

4. В поле "от" укажите дату перехода права собственности.

5. Проверьте заполнение полей, как показано на рис. 14.

6. Нажмите кнопку "Провести и закрыть".

7.Результат проведения документа "Реализация отгруженных товаров" (рис. 15):

8.Для просмотра проводок нажмите кнопку П оказать проводки и другие движения документа .

9.Согласно пп . 1 п. 1 ст. 268 НК РФ доход, полученный от реализации амортизируемого имущества, уменьшается на остаточную стоимость такого имущества, определяемую в соответствии с п. 1 ст. 257 НК РФ.

6. Погашение временных разниц, отложенных налоговых активов и обязательств

Необходимо воспользоваться обработкой "Закрытие месяца", которая содержит список необходимых регламентных операций.

В данном случае проведем закрытие всех регламентных операций списком за февраль, чтобы увидеть погашение разниц после перехода права собственности на объект недвижимости.

Выполнение обработки "Закрытие месяца" (рис. 16):

1.Вызовите из меню: Операции - Закрытие периода - Закрытие месяца .

2.Перед закрытием регламентных операций необходимо восстановить последовательность проведения документов. Для этого щелкните по гиперссылке "Перепроведение документов за месяц" и нажмите кнопку "Выполнить операцию" .

3.Нажмите кнопку "Выполнить закрытие месяца", после чего произойдет закрытие всех регламентных операций списком.

4.Для просмотра расчетов, отражающих результаты выполнения регламентных операций, нажмите гиперссылку "Справки-расчеты". Для просмотра результатов отдельной регламентной операции щелкните по гиперссылке выбранной операции и выберите требуемое наименование, в нашем примере - "Расчет налога на прибыль" или "Показать проводки" (рис. 17).

Иногда бывают такие ситуации, когда организация продает основное средство, а может быть его приходится списывать вследствие физического/морального износа или поломки. Какие проводки при этом должен сделать бухгалтер, и как правильно отразить выбытие ОС в программах 1С? Рассмотрим данную ситуацию на примере 1С: Бухгалтерии предприятия 8.

В нашем примере мы будем списывать основное средство стоимостью 100 тыс. рублей из-за поломки. Данный деревообрабатывающий станок был принят к учету в январе 2013 года и по состоянию на конец сентября 2014 года мы видим следующую картину в отчете "Анализ субконто".

Начисленная амортизация еще не равна первоначальной стоимости ОС, остаточная стоимость по состоянию на 30 сентября 2014 составляет 44 444 руб.

Таким образом, при списании ОС в октябре мы должны:

Начислить амортизацию за последний месяц использования;

Списать первоначальную стоимость на счет 01.09;

Списать сумму амортизации, начисленную за период эксплуатации, также на счет 01.09;

Списать разницу между первоначальной стоимостью и начисленной амортизацией (остаточная стоимость) на расходы (счет 91.02).

Для всех этих целей предназначен документ "Списание ОС", который находится на вкладке "ОС и НМА".

Создаем новый документ, указываем причину списания - поломка (можно добавить новый элемент в справочник "Причины списания ОС"). Затем выбираем организацию, счет списания - 91.02 и статью расходов - "Доходы (расходы), связанные с ликвидацией основных средств". Также нужно обязательно заполнить поле "Местонахождение ОС", указав там подразделение, в котором числится основное средство после принятия к учету. В том случае, если этот реквизит оставить незаполненным или указать неправильные данные, программа выдаст ошибку вида "Основное средство... не отражалось в учете в местонахождении <>" и не проведет документ.

В табличную часть добавляем ОС, которое должно быть списано, и документ можно проводить.

При проведении документа формируются следующие движения по счетам:

Дт 20.01 Кт 02.01 - амортизация за октябрь

Дт 02.01 Кт 01.09 - списана начисленная амортизация

Дт 01.09 Кт 01.01 - списана первоначальная стоимость ОС

Дт 91.02 Кт 01.09 - списана на расходы остаточная стоимость ОС

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Владимир Ильюков

Принятие к учёту и ввод в эксплуатацию основных средств (ОС) достаточна часто встречающаяся у бухгалтеров задача. С выходом версии 3.0.45 можно говорить о наличие в 1С Бухгалтерия 8 двух способов ввода ОС в эксплуатацию: обычный (трёхэтапный или двухэтапный) и упрощённый (одноэтапный). В обычном надо, как минимум оформить два документа (регистратора) и два справочника. В упрощенном достаточно оформить один регистратор. В рабочей базе пользователя он одновременно отразит поступление, ввод в эксплуатацию и произведёт заполнение справочника «Основные средства».

![]() Сегодня 15 марта 2017 года, публикую данную статью и вдруг обнаруживаю, что фирма 1С опередила меня. Вот досада! Буквально два дня назад, 13 марта 2017 года, её автор опубликовал статью на эту же тему. Вот ссылка http://buh.ru/articles/documents/54524/ . Почитайте, вполне возможно вы там найдёте то, что я упустил сказать или сказал не очень понятно. Если, что в конце статьи, в отзывах, можете оставить свой комментарий или вопрос.

Сегодня 15 марта 2017 года, публикую данную статью и вдруг обнаруживаю, что фирма 1С опередила меня. Вот досада! Буквально два дня назад, 13 марта 2017 года, её автор опубликовал статью на эту же тему. Вот ссылка http://buh.ru/articles/documents/54524/ . Почитайте, вполне возможно вы там найдёте то, что я упустил сказать или сказал не очень понятно. Если, что в конце статьи, в отзывах, можете оставить свой комментарий или вопрос.

Упрощённый метод пригодится любым организациям, которые время от времени приобретают внеоборотные активы. Особенно он будет востребован у малых предприятий, индивидуальных предпринимателей, адвокатов и нотариусов.

Чтобы акцентировать внимание на особенностях упрощённого метода, напомним, что простой метод принятия к учёту состоит из трёх или двух последовательных этапов, шагов.

Первый . На данном шаге осуществляется постановка актива на бухгалтерский учёт (БУ). Регистрируется он одним и тем же регистратором, на который в конфигурации предусмотрено две ссылки: «Покупки > Покупки > Поступление (акты, накладные)> вид операции Оборудование » и «ОС и НМА > Поступление основных средств> Поступление оборудования ». В процессе проведения создаётся проводка в дебет субсчёта 08.04.1 «Приобретение компонентов основных средств». О нём расскажем чуть позже.

Второй . Формирование первоначальной (учётной) стоимости купленного ОС. В налоговом учёте (НУ, ст. 257 НК РФ ) и в бухгалтерском учёте (БУ, ПБУ 6/01 ) алгоритмы оценки внеоборотных активов несколько различаются. Общее же состоит в том, что учётная стоимость складывается из затрат на приобретение внеоборотного актива, его сооружение, доставку и доведение до состояния, в котором его можно использовать по назначению. Вид используемых регистраторов определяется видом затрат.

Третий . После того, как будут выполнены все подготовительные действия с внеоборотным активом, и он готов к использованию по назначению, то это событие отражается в информационной базе регистратором «ОС и НМА > Поступление основных средств > Принятие к учёту ОС ». В процессе проведения он формирует проводку с кредита субсчёта 08.04.1 «Приобретение компонентов основных средств» в дебет субсчёта 01.01 «Основные средства в организации».

Второй шаг может отсутствовать и трёхэтапный метод превращается в двухэтапный: он чуть проще, но не очень. Дело в том, что на первом шаге все-равно придётся описать внеоборотный актив в справочнике «Номенклатура» в качестве оборудования. Это связано с тем, что он прикреплён в качестве субконто на субсчёте 08.04.1 «Приобретение компонентов основных средств». Также следует отметить, что перед выполнением третьего шага внеоборотный актив тоже требуется описать, но уже в справочнике «Основные средства».

За много лет многие из нас свыклись с трёхэтапной схемой ввода в эксплуатацию внеоборотных активов в 1С. Однако с появлением одноэтапного способа процесс принятия к учёту ОС в 1С 8.3 существенно упростился.

Упрощённое принятие к учёту ОС в 1С 8.3

Упрощённый, одноэтапный ввод в эксплуатацию совмещает в себе процедуру постановки на учёт (проводка в дебет субсчета 08.04) и последующий ввод в эксплуатацию. Последнее отражается записью в дебет субсчёта 01.01.

Одноэтапный способ проще и удобнее. В то же время он не отменяет простого, трехэтапного (двухэтапного) метода. Одноэтапный метод сводится к оформлению одного документа, на который есть две ссылки: «ОС и НМА > Поступление основных средств » и «Покупки > Покупки > Поступление (акты, накладные) > вид операции Основные средства ».

Для реализации одноэтапной схемы разработчики фирмы 1С к счёту 08.04 «Приобретение объектов основных средств» прикрепили внутренние субсчёта:

- субсчёт 08.04.1 «Приобретение компонентов основных средств». Используется в обычной схеме принятия к учёту ОС. Аналитика ведётся в разрезе элементов справочника «Номенклатура».

- субсчёт 08.04.2 «Приобретение основных средств». Используется в упрощённой схеме принятия к учёту ОС. Аналитика ведётся в разрезе элементов справочника «Основные средства».

Счёт 08.04 «Приобретение объектов основных средств» стал групповым и потому не может использоваться в проводках. Вместо него теперь в обычной схеме применяется субсчёт 08.04.1 «Приобретение компонентов основных средств».

В регистраторе «Поступление (акты, накладные)» список видов операций разработчики пополнели ещё одним, это «Основные средства». Его следует выбирать, когда применяется одноэтапный метод.

В одноэтапном способе учётная стоимость внеоборотного актива не формируется из дополнительных затрат. Предполагается, что их нет. Поэтому она просто устанавливается равной цене, уплаченной поставщику, но со следующей оговоркой. Плательщики налога на добавленную стоимость входящий НДС принимают к вычету. Напротив, неплательщики НДС (например, УСН) включают входящий НДС в учётную стоимость.

Рассмотрим пример, в котором один сервер учитывается и в БУ и в НУ, а другой учитывается только в БУ.

Организация ООО «Учёт ОС» купила сервер Team Server R3-E52 за 177000 рублей, в т.ч. НДС 27000 рублей и сервер Team Server R2-E52 за 82600, в т.ч. НДС 12600 рублей. Их необходимо принять к учёту в качестве ОС. Дополнительные затраты отсутствуют. Первоначальная стоимость равна стоимости их покупки у поставщика.

Организация ООО «Учёт ОС» купила сервер Team Server R3-E52 за 177000 рублей, в т.ч. НДС 27000 рублей и сервер Team Server R2-E52 за 82600, в т.ч. НДС 12600 рублей. Их необходимо принять к учёту в качестве ОС. Дополнительные затраты отсутствуют. Первоначальная стоимость равна стоимости их покупки у поставщика.

Будем полагать, что предоплата уже выполнена. Открываем новый регистратор «Покупки > Покупки > Поступление (акты, накладные) ». В открывшейся форме нажимаем на кнопку «Поступление» и выбираем операцию «Основные средства».

В графе «Основное средство» руками с клавиатуры вбиваем название нашего сервера. Регистратор моментально обнаружит, что такого сервера в информационной базе нет и тут же предложит создать его. Соглашаемся с этим предложением.

В результате без открытия справочника «Основные средства» в нём будет создан новый элемент. Данные в карточку реквизитов автоматически переносятся из регистратора при его сохранении. В процессе проведения он создаёт следующие проводки.

Замечаем, что субсчёт 08.04.2 «Приобретение основных средств» использован транзитом. Сначала оба сервера учитываются по дебету субсчёта 08.04.2 «Приобретение основных средств». Затем этим же документом формируется проводка в дебет субсчёта 01.01 «Основные средства в организации».

Прокомментируем строки №№ 3-4. Запись по строке № 3 регистрирует в информационной базе событие по вводу в эксплуатацию сервера Team R2-E52. Причём эта запись отражается и в БУ и в НУ. Затем записью № 4 сервер Team R2-E52 снимается с НУ. В конечном итоге он учитывается только в БУ.

Причина такого поведения вполне понятная. Учётная стоимость сервера Team R2-E52 не превысила 100000 рублей. Поэтому он не относится к амортизируемому имуществу, с п. 1 ст. 256 НК РФ . Раз так, то в НУ стоимость сервера Team R2-E52 нельзя относить на расходы по налогу на прибыль путём списания ежемесячно или сезонно начисляемых амортизаций. Тем не менее признать их в расходах можно, но иным способом. Их можно учитывать в составе материальных расходов, причём в полной сумме в момент регистрации внеоборотного актива в эксплуатации, подп. 3 п. 1 ст. 254 НК РФ .

Именно эту норму законодательства отразил документ. В этом легко убедиться, если открыть карточку сервера Team Server R2-E52 на вкладке «Сведения НУ».

Видно, что стоимость сервера Team Server R2-E52 включена в материальные расходы на дату ввода его в эксплуатацию. Подчеркнём: включена автоматически.

Совсем иначе произошла регистрация сервера Team R3-E52. Проводка в строке № 6 зарегистрировала факт принятия к учёту ОС учётной стоимостью 150000 рублей и в БУ и в НУ. В то же время документ учитывает, что сервер Team Server R3-E52 относится к амортизируемому имуществу. Следовательно, затраты на его приобретение в НУ могут учитываться в расходах по мере начисления амортизации. Заметим, что данный факт также автоматом отмечен в справочнике «Основные средства», на вкладке «Сведения НУ».

Разумеется, если есть необходимость, то некоторые реквизиты допустимо редактировать нужным образом.

Сформулируем наиболее важные достоинства и ограничения упрощённого, одноэтапного метода ввода.

Достоинства одноэтапного принятия к учёту ОС в 1С 8.3

- Поступление и ввод в эксплуатацию осуществляются одним документом.

- Нет надобности описывать внеоборотные активы в виде оборудования в справочнике «Номенклатура».

- В справочнике «Основные средства» новый элемент создаётся автоматом без открытия его карточки реквизитов. В дальнейшем её, конечно, можно открыть и при необходимости отредактировать.

- По значению учётной стоимости документ автоматически распознаёт «Порядок включения в состав расходов» в НУ. В режиме ОСН для амортизируемого имущества он устанавливается равным «Начисление амортизации». Для неамортизируемого имущества равным «Включение в расходы при принятии к учету». Напротив, в режиме УСН для амортизируемого имущество порядок устанавливается равным «Включить в состав амортизируемого имущества». Для неамортизируемого имущества равным «Включить в состав расходов».

- В справочнике «Основные средства» ликвидирована вкладка «Дополнительно». Реквизиты, располагавшиеся на ней перемещены, на вкладку «Главное», в подраздел «Сведения для инвентарной карточки». В этом подразделе очень важно обратить внимание на поле «Дата выпуска (постройки)». Значение в данном поле в определенных случаях оказывает влияние на расчёт транспортного налога. По замыслу разработчиков такая дислокация будет напоминать пользователям о необходимости заполнения этого реквизита при описании транспортных средств.

Ограничения одноэтапного принятия к учёту ОС в 1С 8.3

- Нет возможности относить дополнительные затраты, на увеличение учётной стоимости.

- Срок полезного использования устанавливается одинаковым и в БУ и в НУ. Изменить его невозможно.

- И в БУ и в НУ автоматически устанавливается линейный метод амортизации. Изменить его невозможно.

- Нет возможности установить сезонный график начисления амортизации.

- Нет возможности учитывать амортизационную премию.

- Недопустима ускоренная амортизация ОС, так как специальный коэффициент устанавливается равным единице. Изменить невозможно.

- Невозможно установить «Порядок включения в состав расходов» равным «Не включать в состав расходов».

- Не позволяет получать внеоборотные активы в лизинг.

У тех, кто применяет УСН и в качестве налогооблагаемой базы установил доходы, уменьшенные на величину расходов, есть ещё одна очень полезная особенность одноэтапного метода. Прежде напомним, что регистраторе «Принятие к учёту ОС», на вкладке «Налоговый учёт (УСН)» имеется очень важная табличная часть.

Если пользователь не желает переплачивать налог по УСН, должен помнить о необходимости вручную указывать для конкретного основного средства дату его оплаты и сумму оплаты.

Успокаиваться на том, что оплата в действительности была отражена в информационной базе соответствующим документом нельзя. Документ «Принятие к учёту ОС» этого «не видит». Поэтому, если не отразить дату и сумму оплаты, то программа будет считать, что оплаты не было и расходы на внеоборотный актив не будут учитываться при формировании налогооблагаемой базы в связи с применением УСН.

Если же воспользоваться одноэтапной схемой, то зарегистрированная в базе оплата будет обнаружена и автоматически отражена в регистре накопления «Зарегистрированные оплаты основных средств (УСН)». Соответствующую запись в указанном регистре создаёт документ «Поступление (акт, накладная)», если была предоплата. В противном случае эту запись создаст регистратор «Списание с расчётного счёта», введённый на основании ранее проведённого регистратора «Поступление (акт, накладная)».

Выше уже отмечалось, что если внеоборотный актив введен в эксплуатацию одноэтапным способом, то в дальнейшем для него невозможно ни изменить специальный коэффициент, ни установить график амортизации. Это порождает вопрос, а можно ли приостановить амортизацию? Да, приостановить амортизацию можно. Затем спустя какое-то время её можно возобновить. Для этого в конфигурации существует стандартная процедура.

Таким образом, если перечисленные выше ограничения не важны, то целесообразно использовать упрощённую схему ввода в эксплуатацию ОС в программе 1С Бухгалтерия 8.3. Часто она оказывается проще и менее трудоёмка, чем обычная схема.

Предыдущие статьи на эту тему.